Meer weten? Bel vrijblijvend:

Meer weten? Bel vrijblijvend:

De AFM stelt in een onderzoek over de dienstverlening vermogensbeheer dat het merendeel van de onderzochte banken en vermogensbeheerder onvoldoende kwalitatieve dienstverlening leveren. Het onderzoek werd gepubliceerd op 28 Februari 2014. Niet alleen moeten vermogensbeheerders de kwaliteit van de dienstverlening verbeteren ook blijkt uit het onderzoek dat er essentiële informatie van de cliënten ontbreekt.

Het onderzoek richtte zich op banken en beleggingsondernemingen die vermogensbeheer of beleggingsadvies aanbieden aan vermogende beleggers. Er is uiteindelijk in het rapport onderzoek gedaan bij dertien banken en beleggingsondernemingen. Deze ondernemingen omvatten naar schatting van de AFM meer dan de helft van de markt voor vermogensbeheer en beleggingsadvies. Het onderzoek bestond vooral uit kwalitatief onderzoek waarbij er gesprekken zijn gevoerd met het senior management en dossiers over cliënten zijn geanalyseerd. De AFM heeft zich voornamelijk gericht in haar onderzoek op de dienstverlening vermogensbeheer waarbij de ondergrens €100.000,- tot €250.000,- euro bedraagt.

Resultaten

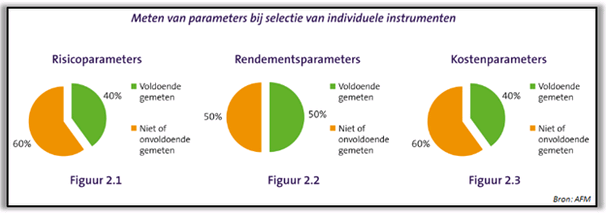

In de resultaten uit het onderzoek behalen slecht enkele belegginsondernemingen of banken het predicaat voldoende tot goed. Het merendeel van de banken en beleggingsondernemingen scoort slecht en moet de kwaliteit van de dienstverlening verbeteren. De AFM heeft gekeken naar het beleggingsbeleid, cliëntinventarisatie en de passendheid van een goed risicoprofiel om tot een oordeel te komen. Bij het beleggingsbeleid kwam naar voren dat de onderzochte ondernemingen onvoldoende verschillende parameters meten en mee laten wegen in beslissingen.

Zoals in de grafiek van de AFM is af te lezen gebruiken de onderzochte ondernemingen in meer dan 40% van de gevallen onvoldoende van de belangrijke parameters die nodig zijn om tot een goed en afgewogen oordeel van het beleggingsbeleid te komen. Het merendeel van de banken of beleggingsinstellingen houdt de portefeuilles bij door middel van het behaalde rendement. Hierdoor worden aspecten als risico, transparantie en de kosten van onnodige instrumenten in de portefeuille verwaarloosd.

Cliënteninventarisatie

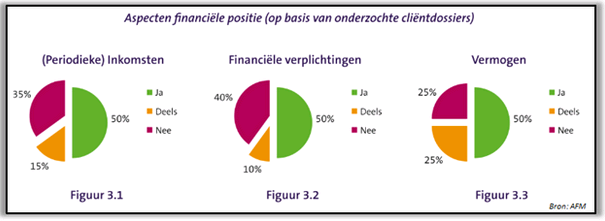

Binnen vermogensbeheer is naast het beleggingsbeleid de cliënteninventarisatie een belangrijk onderdeel wat door veel banken en beleggingsondernemingen verwaarloosd wordt. Het is van groot belang om goed en duidelijk een beeld te krijgen van de wensen van cliënten om zo een bijpassende portefeuille vast te stellen. Ook het periodiek meten van de haalbaarheid van de doelstellingen is hierbij van belang. Uit het onderzoek van de AFM blijkt dat in slechts 50% van de dossiers de adviseur goed de financiële aspecten van de cliënt in kaart heeft gebracht. Hierbij wordt onderscheid gemaakt tussen het vermogen, periodieke inkomsten en de financiële verplichtingen van de cliënt.

Van al deze drie financiële aspecten heeft slechts de helft van de vermogensbeheerder of bank een goed beeld van de cliënt. Van alle vier aspecten die de AFM belangrijk acht bij cliënteninventarisatie is het financieel aspect van de klant het meest compleet in de doorzochte dossiers. Risicobereidheid, doelstelling en de kennis van de klant worden zelfs zeer slecht door de ondervraagde adviseurs in kaart gebracht. Dit zorgt voor een slecht beeld van de cliënt waardoor de portefeuille minder goed aansluit. De AFM wijst als mogelijke oorzaak aan dat het merendeel gebruikt maakt van slechts een vragenlijst. Hierdoor wordt er door de bank of beleggingsinstelling onvoldoende diepgaande informatie verkregen.

Monitoring

Periodiek het vermogen analyseren en in de gaten houden is een van de belangrijkste taken van vermogensbeheerders. Dit zorgt ervoor dat het risico beperkt blijft en dat u goed op de hoogte bent van de haalbaarheid van de doelstelling met uw vermogen. Ook creëert dit meer begrip tussen de vermogensbeheerder en cliënt als de resultaten negatief uitvallen. Onderzoek van de AFM wijst echter uit dat ook op dit vlak vermogensbeheerders grossieren in nalatigheid. Bijna geen vermogensbeheerder actualiseert periodiek het risico en haalbaarheid van de doelstelling als de cliënt eenmaal klant is geworden. In 55% van gevallen waren er veel tekortkomingen om tot een goed beeld voor de klant te komen. Slechts 20% van de vermogensbeheerders beschikten over genoeg actuele informatie om een goed actueel klantbeeld en risico profiel te geven. Afwijkend risicogedrag, niet goed afgestemde beleggingen en groter risico op het niet halen van uw vermogensdoelstelling zijn mogelijke gevolgen van slechte monitoring.

Het onderzoek van de AFM toont aan dat de kwaliteit van de dienstverlening van vermogensbeheer ver beneden peil is. Vermogensbeheerders falen op gebeid van beleggingsbeleid, cliëntinventarisatie en passendheid van risicoprofiel.

Onderzoek Kwaliteit van Beleggingsdienstverlening, AFM 2014